¿Te suena de algo el ROI? No, no hablamos del término económico de inversiones, sino del Registro de Operadores Intracomunitarios. ¿Te ubicas? Si la respuesta es sí, puede que sepas que el modelo 349 siempre va de la manita. Este es el modelo intracomunitario definitivo y de él te venimos a hablar hoy.

¿Qué es el modelo 349?

Como ya hemos comentado, el modelo 349 de Hacienda está íntimamente relacionado con el ROI. ¿Por qué? Bueno, pues porque es un informe que le dice a la Agencia Tributaria qué operaciones has realizado con otras empresas o autónomos dentro de la Unión Europea. Por lo tanto, solo tienes que indicar estas. Es decir, que no apuntarás las compras o ventas que has hecho con personas particulares de la unión.

¿Cuándo se presenta el modelo 349?

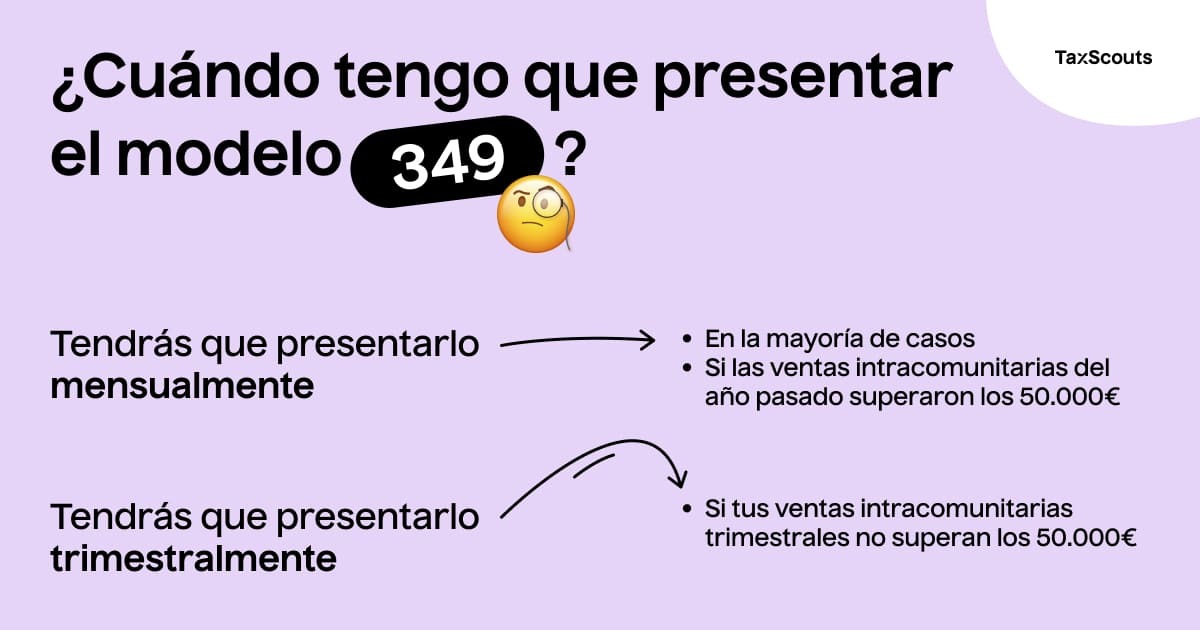

El modelo 349 es único, ya que hay autónomos que lo presentan mensualmente y otros que lo hacen trimestralmente. Esto no es aleatorio y para determinar tu plazo de presentación del modelo 349, tendrás que mirar cuánto dinero han movido tus operaciones intracomunitarias:

- En la mayoría de casos, o si tus operaciones intracomunitarias superaron los 50.000€ el año pasado, tendrás que presentar el modelo mensualmente.

- Por otra parte, si tus ventas intracomunitarias no superaron los 50.000€, tendrás que presentarlo trimestralmente.

Lo que sí que no cambia son las fechas de presentación del modelo 349:

- Si tienes que presentarlo mensualmente, tendrás que presentar tus operaciones en los primeros veinte días del mes siguiente. Vamos, que declararás tus operaciones de enero en febrero, por ejemplo.

- Si tienes que presentarlo trimestralmente, tendrás que hacerlo:

- Del 1 al 20 de abril.

- Del 1 al 20 de julio.

- Del 1 al 20 de octubre.

- Del 1 al 20 de enero.

Requisitos para presentar el modelo 349

Antes de ponerte a rellenar el modelo 349, tendrás que cumplir un único requisito: estar inscrito en el ROI. Pero para rellenar el modelo necesitarás cierta información:

- Los diferentes códigos de los países en los que hiciste operaciones: estos suelen ser las iniciales del país como es el caso de España (ES), pero puedes encontrar todo el listado en esta página de la Agencia Tributaria.

- Tu NIF intracomunitario y nombre: estos los podrás encontrar en tu modelo de alta del ROI.

- El NIF intracomunitario e identificación de los otros operadores intracomunitarios a los que vendiste o compraste algo. Estos datos están presentes en las facturas que creasteis.

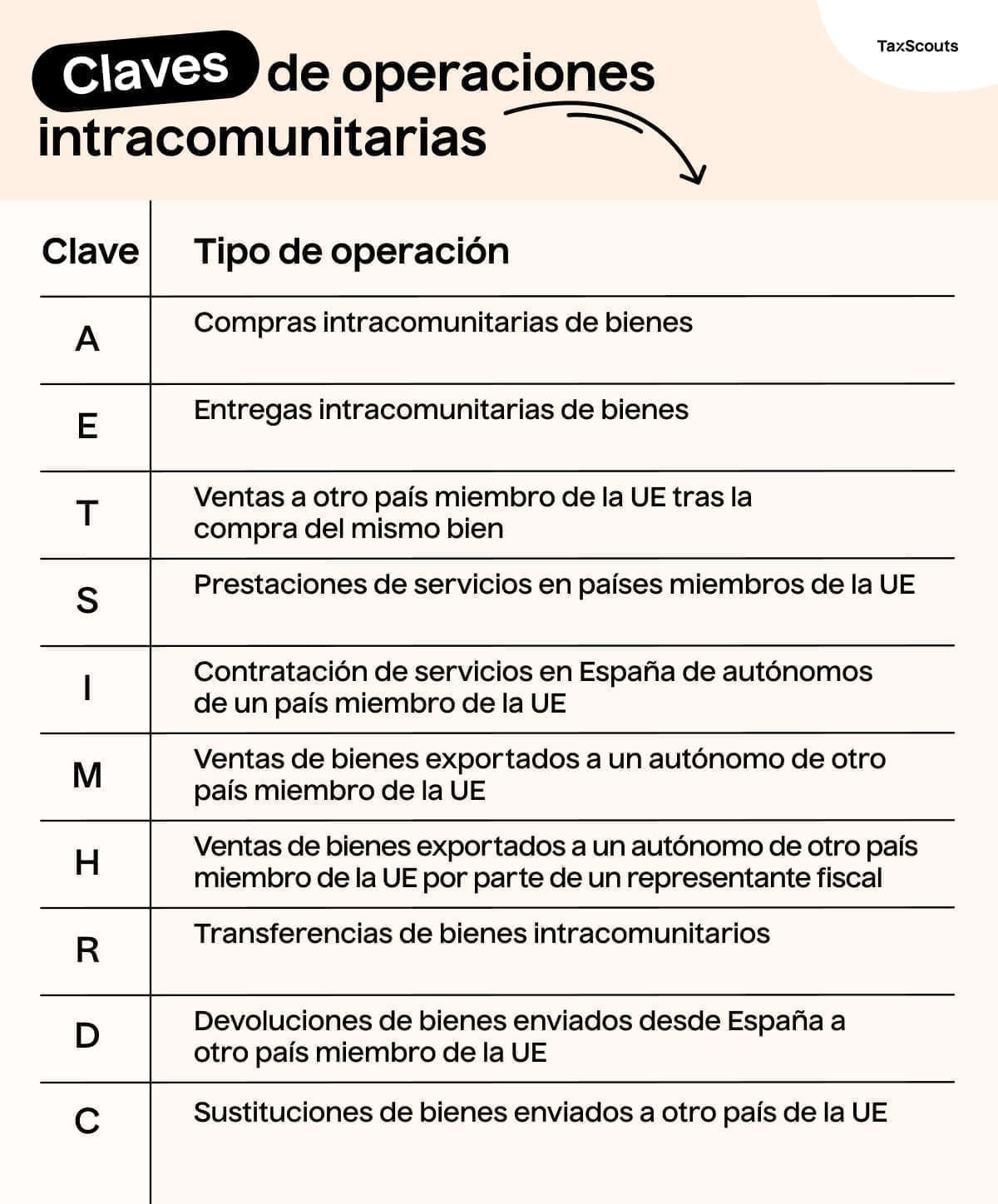

- La clave de cada operación realizada.

- La base imponible del IVA, es decir, la suma del gasto de todas las operaciones que has hecho.

¿Cómo hay que presentar el modelo 349?

Presentar el modelo 349 realmente no es demasiado difícil, aunque tiene sus entresijos. Pero no te preocupes, en TaxScouts te damos las instrucciones que necesitas para presentar el modelo 349, como la buena asesoría online de autónomos que somos.

Lo primero que tienes que hacer es decidir si quieres presentar el modelo presencialmente o desde casa. Realmente, se rellena igual, pero ya que estamos en un entorno online, vamos a ver cómo hay que presentar el modelo 349 telemáticamente:

- Accede a la página habilitada del modelo en la Agencia tributaria e inicia sesión con una Cl@ve PIN o un certificado digital.

- Lo primero que tendrás que rellenar, serán tus datos de identificación y el año de la declaración. Además, tendrás que indicar si presentas el modelo cada mes o cada trimestre en el periodo.

- Luego, podrás indicar si quieres hacer una declaración conjunta con otros autónomos o por tu cuenta (en cuyo caso, simplemente tendrás que dejar la parte de declaración conjunta en blanco).

- Y ya pasamos al plato fuerte del modelo: el resumen de las operaciones. Aquí tendrás que indicar el importe total de todas las compras, ventas y servicios, su clave y el número de operadores intracomunitarios con los que las llevaste a cabo.

¿Cómo puedo modificar un modelo 349 ya presentado?

Es verdad que todos nos equivocamos alguna vez que otra, pero para eso están las correcciones, ¿no? Pues sí. La Agencia Tributaria lo sabe y por eso nos permite presentar el modelo 349 para corregir errores de pasadas declaraciones.

Para llevarlo a cabo tienes que presentar un nuevo modelo 349 siguiendo de nuevo los pasos que hemos comentado antes. En él, tendrás que indicar tus modificaciones en la parte del resumen de operaciones. Ahí te encontrarás una parte llamada rectificaciones y podrás editar:

- El importe o clave de alguna operación.

- El NIF e identificación de los operadores intracomunitarios con los que operaste.

Sanciones por no presentar el modelo 349

Nos toca acabar fuerte con las posibles sanciones por no presentar el modelo 349 o por no hacerlo a tiempo. En este campo, Hacienda es muy clara: la multa será de 20€ por cada operación o dato que deberías haber declarado. Siempre que te multen pagarás un mínimo de 300€, aunque esta cantidad puede elevarse hasta un máximo de 20.000€

Y así con todos los que no declaraste.

¿No quieres arriesgarte a recibir una sanción como esta? ¡Confía en TaxScouts, tu gestoría online de confianza! Que, al fin y al cabo, somos una asesoría fiscal internacional completita, que ayuda a cientos de autónomos tanto en España como en Inglaterra 😉.