Pues claro que un autónomo puede facturar a una empresa extranjera desde España. ¡Los límites de tu negocio no los marcan las fronteras! Pero tendrás que tener varias cositas en cuenta si quieres emitir facturas internacionales. Veamos cómo facturar a una empresa extranjera siendo autónomo.

Ten en cuenta que un nuevo reglamento de la Unión Europea quiere estandarizar las facturas entre países, para que todas tengan el mismo formato y sean facturas electrónicas. Si vendes desde España al extranjero no estarás obligado a usar el sistema de facturas electrónicas de Hacienda, Verifactu.

¿Qué impuestos incluye normalmente una factura de autónomo?

Normalmente, las facturas de los autónomos siguen un esquema obligatorio: datos del que emite y el que recibe la factura, número de factura único y ordenado, fecha de emisión y vencimiento… Y la parte fundamental de la factura, la base imponible. Esta será la cantidad (sin impuestos) que cobrarás por la venta.

Aquí se especifica el IVA y el IRPF que se aplica al servicio. Para ventas en España, el IVA suele ser obligatorio, y el IRPF se añadirá si el autónomo está dado de alta en los epígrafes del IAE profesionales. Si no, no se incluye el IRPF en las facturas de autónomos.

Puedes leer más sobre cómo hacer una factura aquí. O todavía mejor, llevar toda tu contabilidad de autónomo online con nuestro programa de facturación de TaxScouts. Podrás crear y emitir tus facturas a empresas extranjeras en unos pocos clics, ¡todo online!

¿Cómo cambian las facturas al emitirlas al extranjero?

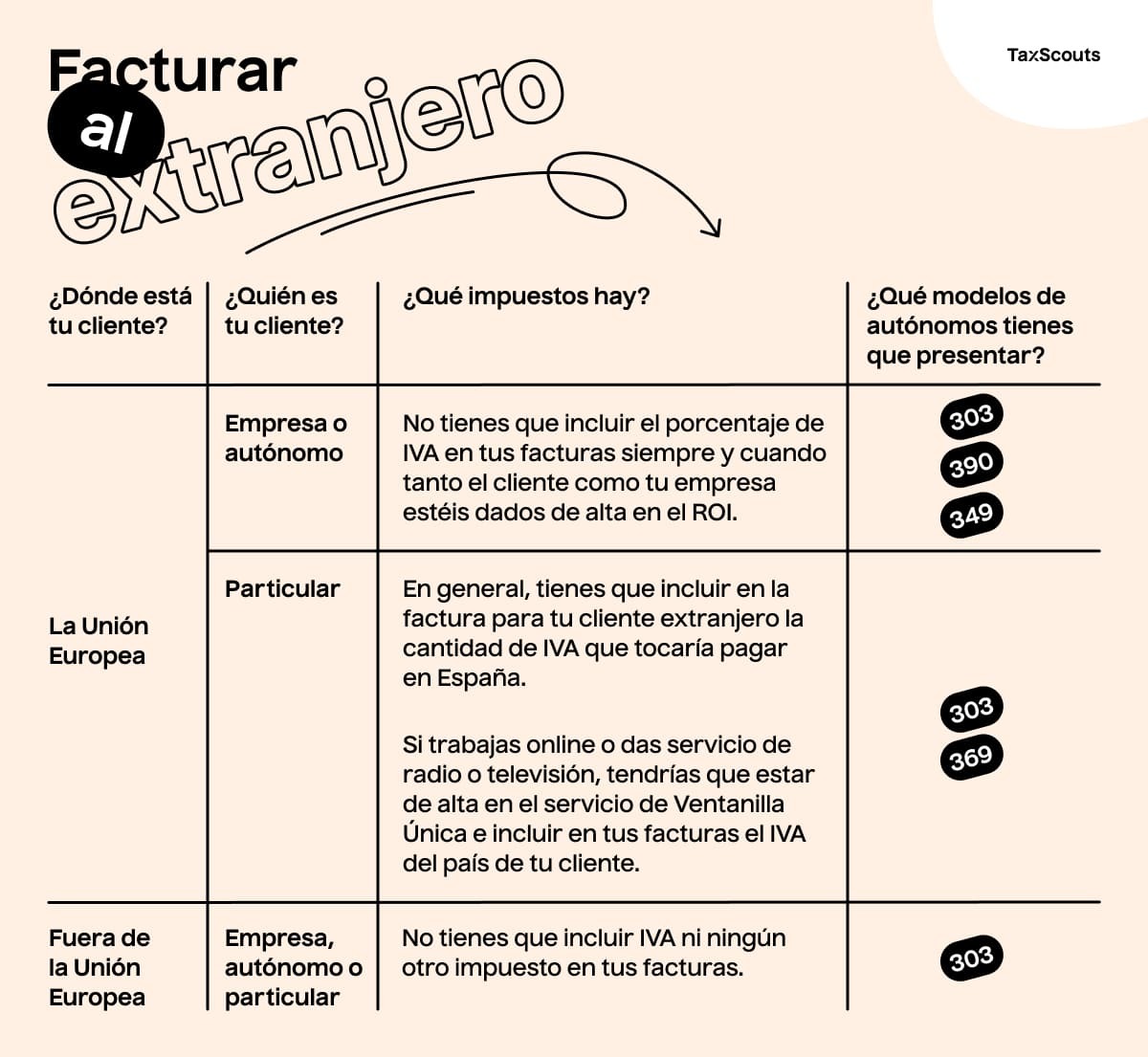

Si lo que quieres es hacer facturas internacionales, es decir, trabajar desde España pero pasarle una factura a un cliente que no está en el mismo país, tendrás que tener en cuenta lo siguiente:

- Si lo que ofreces es un producto o un servicio.

- Si tu cliente está en un país de la Unión Europea o fuera de ella.

- Si tu cliente es una empresa o un autónomo o bien si es un particular.

¿Por qué? Pues porque los impuestos que tendrás que incluir en tus facturas al extranjero son diferentes según lo que vendas (producto o servicio), dónde lo vendas (dentro o fuera de la Unión Europea) y a quién se lo vendas (empresas o particulares).

Dicho esto, vamos a ver cómo cambian las facturas a empresas extranjeras con cada combinación de la siguiente tabla. Así te aclaramos un poquito si debes facturar el IVA a las empresas extranjeras.

¿Qué impuestos hay en las facturas a clientes extranjeros?

Como puedes ver y como ya te habíamos adelantado, las facturas al extranjero llevan IVA dependiendo de la procedencia y el tipo de cliente.

En resumen, así se hace para facturar a una empresa extranjera:

Facturas a clientes fuera de la Unión Europea

Si tu cliente está fuera de la UE, las facturas internacionales no llevan IRPF ni IVA, ni para productos ni para servicios. Tampoco necesitas estar registrado en el ROI cuando emitas facturas a un cliente extranjero de fuera de la UE. Este es el caso más fácil, porque tu factura solo incluirá aquello por lo que quieras cobrar y su precio, y ese será el total.

Por ejemplo, Juanca es desarrollador web y ha trabajado durante tres meses en un proyecto para una empresa de Dubái. Al terminar, Juanca les pasará una factura con el precio de su trabajo. Y ya. Y tranquilísimo se puede quedar.

Facturas a clientes de la Unión Europea

Facturas a autónomos o empresas de la UE

Si tu cliente es una empresa o autónomo ubicado en Europa, normalmente las facturas comerciales internacionales tampoco llevarán IVA siempre y cuando, cliente y proveedor, estéis inscritos en el Registro de Operadores Intracomunitarios (ROI).

¿Cómo se puede saber esto? Puedes consultarlo en el VIES (Validación de números de IVA), un buscador en la web de la Agencia Tributaria. De esta forma, te quitas de encima el IVA porque te beneficias de los acuerdos europeos y es el comprador el que aplica el IVA intracomunitario.

Facturas a particulares de la UE

Si tu comprador es un particular, la factura a estos clientes extranjeros siempre va con IVA español. Sin embargo, hay excepciones. Las facturas de servicios al extranjero a particulares de la UE que se presten a través de Internet, radio o televisión tienen otro IVA.

Como habrás leído en la tabla, si tu empresa presta servicios online, por radio o televisión y está dada de alta en la ventanilla única, el IVA de las facturas de servicios al particular extranjero pasa de ser español a llevar el del país de destino. Aquí va un ejemplo de factura internacional:

Tienes un pequeño negocio para vender online joyas hechas a mano. Un particular en Francia se enamora de tus anillos y te pide que le vendas uno. Bien, pues siempre y cuando tu empresa estuviera dada de alta en la ventanilla única, no tendrías que incluir el IVA español sino el IVA francés en tu factura.

No te lances sin un asesor que te oriente

Si el panorama fiscal español ya es complicado, imagínate si vendes en el extranjero. Modelo por aquí, modelo por allá… ¿La mejor solución? Un gestor experto que te asesore.

¿Debo facturar el IVA a una empresa extranjera?

Ya hemos resuelto esta cuestión antes, pero para que no queden dudas: ¿cómo funciona el IVA en la factura a un cliente extranjero?

Como te hemos contado antes, todo depende de dos grandes factores:

- Si el cliente es de la UE o internacional.

- Si es una empresa o autónomo o es un particular.

En caso de ser una venta fuera de la UE, ya sea empresario o particular, las facturas irán sin IVA. Siempre.

Si tus ventas son a empresas o autónomos dentro de la Unión Europea tendréis que registraros en el ROI para poder emitir facturas al extranjero sin IVA. En caso de que alguno de los dos no lo esté, entonces tendrás que mandar tu factura con el IVA del país al que estés vendiendo.

Si tu cliente es un particular ubicado en la Unión Europea siempre tendrás que incluir en tu factura IVA: si estás en la ventanilla única será el de su país, y si no, tendrás que incluir el IVA español junto a la base imponible.

Un par de cositas útiles antes de terminar

¿Cómo darse de alta en el ROI?

En las casillas 582 y 584 del modelo 036 que tienes que rellenar al darte de alta en autónomos (aunque si quieres, te ayudamos con eso 😉) podrás solicitar registrarte en el ROI. Al hacerlo, directamente se te asigna un NIF-IVA. Este NIF-IVA es un código para identificarte, y es el que tendrás que usar cuando prestes un servicio o vendas algún producto dentro de la Unión Europea. Además, al hacer los cierres de trimestres de autónomos, tendrás que declarar la factura en los modelos 303 y 390 de IVA, y también presentar el modelo 349 de operaciones intracomunitarias.

¿Qué es la ventanilla única?

La ventanilla única es un régimen para, entre otras cosas, vender productos en la UE y así aplicar el IVA de cada país. Es básicamente una agrupación de trámites internacionales que se deben cumplir a la hora de vender internacionalmente y sirve para agilizar los procesos.

¡Importante! Tan solo pueden pertenecer a esta agrupación empresas de comercio electrónico (tipo Amazon, Shopify…). Estar dado de alta en la ventanilla única no es optativo. Si facturas más de 10.000€ en la UE es obligatorio registrarse.

Ser autónomo muchas veces es un rollo, y más si te encargas tú solo de todos los impuestos de autónomos en España. Si facturas al extranjero y no te aclaras con el IVA, los modelos o el resto de impuestos de autónomos, quizá es momento de contratar una asesoría online para autónomos que se encargue. ¡Estaremos encantados de liberarte de los requisitos de autónomos si quieres contar con una gestoría de autónomos!